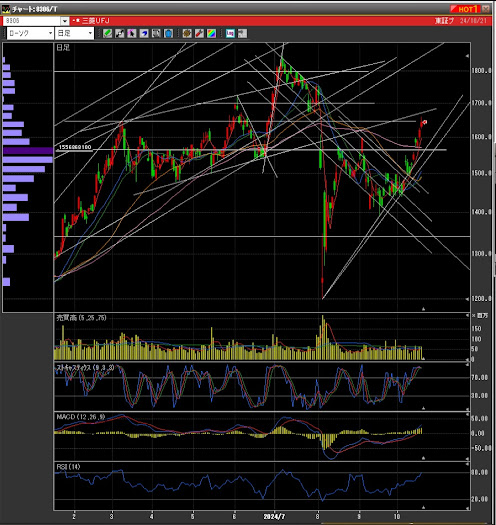

AI 株価予測 20241018の状況8306MUFG

Stock Price AI Forecast -20241018

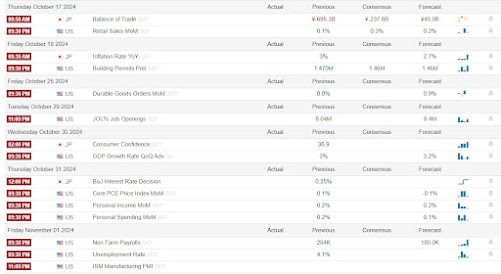

今週は米小売りが予想以上の0.4%増であることから米株は上場来高値となった。ただ、小売り統計は実際ー7.5%の減少であるにもかかわらず、季節調整により+0.4%にされており、それをあたかも額面通り信じたような動きをする米市場であった。米株は割高になっており、いつ下落してもおかしくない領域になっている。This week, U.S. stocks reached all-time highs as U.S. retail sales unexpectedly rose by 0.4%. However, despite an actual 7.5% decline in retail sales, seasonal adjustments made it appear as a +0.4% increase, and the U.S. market moved as if it took it at face value. U.S. stocks are overvalued and are in a range where a decline could happen at any time.

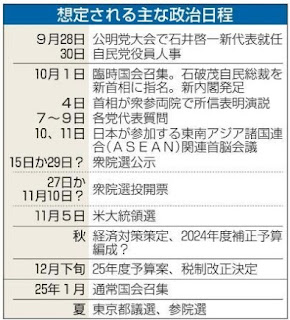

10月27日の衆議院総選挙は当初政権与党が有利と考えられてきたが、自民党の支持率が28%と急落していることが判明、自公政権は過半数を割る可能性が大きくなってきた。石破首相は責任を取って退任、自公政権は大連立もしくは中小政党と連立するしか政権を維持できる可能性が無くなることになり、アベノミクスの見直しの可能性も浮上してきた。The House of Representatives election on October 27 was initially thought to favor the ruling coalition, but it has emerged that the support rate for the Liberal Democratic Party has sharply dropped to 28%, raising the likelihood that the LDP-Komeito coalition may lose its majority. Prime Minister Ishiba may resign to take responsibility, and the coalition would be left with no choice but to form a grand coalition or partner with smaller parties to maintain power, with a potential review of Abenomics also on the horizon.

11月5日の大統領選はトランプがハリスを大幅に上回る調査結果となり、米株はトランプ相場を予想して上昇している。In the U.S. presidential election on November 5, polls show Trump significantly leading Harris, and U.S. stocks are rising in anticipation of a "Trump rally."

選挙までは株は上昇を続けるというアノマリーがあるとはいえ、このレベルから入るのはリスクが多すぎる。今年は年初に利益を確保しているが、これを年末までキープすることを重視し、高いレベルでのエントリーは行わない。メガバンクは8/5暴落を完全回復する方向に向かって上昇中だが、これも何処の時点で反転するか分からない。Although there is an anomaly where stocks tend to rise leading up to elections, entering the market at this level carries too much risk. Profits have already been secured at the beginning of the year, and the focus will be on maintaining them until year-end rather than entering at high levels. Mega banks are rising, heading towards a full recovery from the August 5 crash, but it's unclear when a reversal might occur.

日経平均はウエッジを一旦上放れしたのに再度下落トレンドに滑落寸前だ。来週はM7の決算が注目され、良ければNASDAQは上昇するかもしれない。The Nikkei 225 briefly broke out of a wedge pattern, but is now on the verge of slipping back into a downtrend. Next week, attention will be on M7's earnings report; if favorable, the NASDAQ may rise.

SPXを見ると、RSIとの方向性の乖離が散見され、下落は近そうだ。SPX shows diversion from RSI direction, indicating the crash coming.

UST10とUSD/JPYが260日移動平均で教科書通りに反落するかに注目。Need to watch if UST10 together with USD/JPY will revert at 260day moving average as text book says.

連続8日の日経平均の陰線が不気味。8 day continuous distribution looks ominous.

なお、140円を超えて下落していった場合のリスクとして、OTCベースの円キャリートレードの巻き戻しがある。米株はキャリートレードにより支えられている面が多分にあり、キャリトレードが巻き戻されると、自動的に米株投資を引き上げるための売却が始まる。Additionally, if the yen continues to strengthen past 140 yen, there is a risk of an unwinding of yen carry trades on an OTC basis. U.S. stocks have been largely supported by these carry trades, and if they are unwound, it would automatically trigger sell-offs to pull back from U.S. stock investments.

円高による企業収益の予想EPS算定の際の基準為替レートは円高が始まった7月から修正されていないようで、EPSはドル円下落にもかかわらず上昇を続けている。現在ドル円は2024年の年初まで下落している。円高回帰修正された想定為替レートを用い、EPSが修正されると、ドル円と同様、2024年の年初レベルまで日経平均予想が下落してしまう恐れがある。Regarding corporate earnings, the forecast exchange rate used for calculating estimated EPS has not been adjusted since the yen appreciation began in July. As a result, EPS has continued to rise despite the dollar-yen decline. Currently, the dollar-yen rate is dropping toward the beginning of 2024 levels. If EPS is recalculated using an exchange rate adjusted for the yen’s appreciation, there is a risk that, like the dollar-yen rate, the Nikkei forecast could also fall back to early 2024 levels.

長期的なドル円は、米金利下げは現状5%台から2%台へ戻り、円金利上げは0.25%ずつ上げていくことにより最終的に120円台まで戻るシナリオであると予想される。そうなると、160円に及ぶ過剰な円安を享受してきた日本の輸出企業は利益が減少すると考えられる。その結果、日経平均はドル金利上げが始まった2022年4月時点の2万8千円ぐらいまで下落するだろう。In the long term, it is predicted that the USD/JPY will eventually return to the 120-yen range, as U.S. interest rates decrease from the current 5% range to around 2%, and Japanese interest rates gradually rise by 0.25% increments. If this happens, Japanese export companies, which have benefited from the excessive yen depreciation to around 160 yen, are likely to see a reduction in profits. As a result, the Nikkei average is expected to fall to around 28,000 yen, the level it was at in April 2022 when the U.S. interest rate hikes began.

ここ1ー2週間Next 1-2 Weeks:

月末が決算基準日であるが、半期で1.5%強程度の配当のためにポジションを保持するのはリスクが高すぎる。The end of the month marks the fiscal closing date, but holding positions for a dividend of about 1.5% over the half-year period carries too much risk.

10-12月October-December:

選挙は11月上旬にあり、混乱が予想されると同時に、思わぬ下落でチャンスが訪れる可能性もある。The election will be held in early November, and while chaos is expected, there is also a possibility that unexpected drops could present opportunities.

不確定要因Uncertainties:

米利下げがドル円を下落させ、それが、IMMなどの制度為替投機以外のOTCベースのキャリートレードの巻き戻しも誘起させる可能性があり、そうなると、キャリートレードベースで買われてきた米国株も手じまい売りで下落するかもしれない。A U.S. rate cut could lead to a decline in USD/JPY, which in turn may trigger the unwinding of OTC-based carry trades, not just speculative currency trades like IMM. If that happens, U.S. stocks that have been bought on the back of carry trades could also see sell-offs, causing declines.

トレードTrading:

引き続き様子見でノーポジション。Continue to stay on the sidelines with no positions.

ハリスは話に具体性が無いことから有権者に見放され、トランプが優位の展開になっている。Harris is losing support from voters due to the lack of specificity in her statements, which is giving Trump the advantage.

メガバンク各社は各々、チャート上の抵抗線まで下落。Each of the megabanks has declined to the resistance line on their respective charts.

新値日足は下落。AI予測は日足が下落。週足が上昇。月足は下落。The new daily candlestick is down. AI predictions indicate the daily candlestick will decline, the weekly candlestick will rise, and the monthly candlestick will decline.

中国株は年初から再上昇を始めているが、不動産問題が更に火を噴く可能性が高く、一時的な戻りと考えられる。Chinese stocks have been rebounding since the beginning of the year, but there is a high possibility of further escalation of the real estate issue, suggesting a temporary rebound.

米株は、リモートワーク定着による商業用不動産の暴落が、いまだ株式市場に織り込まれていないのが最大の懸念材料。The crash of US commercial real estate due to the establishment of remote work has not yet been factored into the stock market.

根底には中国の不動産崩壊もある。中国マネーの縮小が、世界の商業用不動産の下落に拍車をかける。The underlying factor is also the collapse of Chinese real estate. The reduction of Chinese money will further accelerate the decline of commercial real estate worldwide.

米貸し出し延滞率もコロナ支援金の枯渇に伴い急速に上昇しつつある。The delinquency rate for US lending is also rapidly increasing due to the depletion of COVID relief funds.

米株の急落とともに世界株式が暴落するのも、ここ数カ月以内に起こるだろう。The crash of US stocks will likely lead to a global stock market crash within the next few months.

今週は雇用統計など、米経済減速を示す経済指標の発表が相次いだ。来週は、木曜日のインフレ率発表。This week saw the release of various economic indicators pointing to a slowdown in the U.S. economy, including employment statistics. Next week, the inflation rate will be announced on Thursday.

決算は山場を越えた。日経平均EPSに大きな変化はなかった。The earnings season has peaked. There was no significant change in the Nikkei 225's EPS.

PSAVEは若干持ち直し基調。ドル円は介入開始か。PSAVE shows a slight recovery trend. Could intervention begin with the USD/JPY pair?

長谷工は下落トレンドから復帰。Haseko showed exit from down-trend.

米銀株、USTU10とSPX, NKY US Banks, UST10&SPX, NKY

米国株はサームルール発動により景気後退入りが確実となった。

中国株は反発するも未だ復活していない。不動産不況から始まるバブル崩壊はまだ始まったばかりかもしれない。Chinese stocks have rebounded but have yet to recover. The bursting of the bubble, starting with the real estate recession, might have only just begun.

NY株は景気後退のシグナルが其処ここに出ているのを無視して、パウエルの利下げとM7のみの好況を理由に上昇しているが、これがいつまでも続くわけはない。Despite various signs of an economic downturn, NY stocks are rising, driven by Powell's interest rate cuts and the strong performance of the M7 companies. However, this cannot continue indefinitely.

VIXは上昇。Vix has gone up.

FEAR&GREEDはへ強欲へFEAR&GREED dived into greed.

中国株は反発するも未だ復活していない。不動産不況から始まるバブル崩壊はまだ始まったばかりかもしれない。Chinese stocks have rebounded but have yet to recover. The bursting of the bubble, starting with the real estate recession, might have only just begun.

NY株は景気後退のシグナルが其処ここに出ているのを無視して、パウエルの利下げとM7のみの好況を理由に上昇しているが、これがいつまでも続くわけはない。Despite various signs of an economic downturn, NY stocks are rising, driven by Powell's interest rate cuts and the strong performance of the M7 companies. However, this cannot continue indefinitely.

VIXは上昇。Vix has gone up.

FEAR&GREEDはへ強欲へFEAR&GREED dived into greed.

米金利の今後 US FF rate forecast

米インフレの鎮静化は一時停止状態で、失業率は低下し、景気はまだ強く、インフレ圧力の復活の可能性も秘めているように見える。これがパウエルが利下げを早期に行えない原因。The pacification of US inflation remains suspended, and with a decrease in the unemployment rate and continued strong economy, there seems to be a possibility of a resurgence of inflation pressure. This is the reason why Powell cannot cut interest rates early.